'FOMC 경제 전망' 전문 번역 및 해석 (2021년 9월)

- 출처 : federalreserve.gov/monetarypolicy/fomcprojtabl20210922.htm

- FOMC 경제전망 자료 다운로드 : fomcprojtabl20210922.pdf1.52MB

- 요약 : FOMC 경제전망 (2021년 9월 기준)

- '21년 미국 GDP 성장률 전망 조정: (기존) 7.0% → (변경) 5.9%

- '21년 인플레이션(물가상승률) 전망

- 인플레이션 (PCE inflation) 전망치 조정: (기존) 3.4% → (변경) 4.2%

- 근원 소비자 물가지수 (CPI; Core PCE inflation) 전망치 조정: (기존) 3.0% → (변경) 3.7%

- '21년 실업률 전망 조정: (기존) 4.5% → (변경) 4.8%

- 금리인상은 2022년부터 진행하겠다는 입장이 다수1임 (기존에는 2023년 금리 인상하겠다는 입장이 다수)

- [관련글] 9월 FOMC 성명서 번역/요약 ☞ 9월 연준 FOMC 성명서 전문 번역 및 요약 (2021-09-22)

- [관련글] FOMC란, 2021년 일정 및 투표권자 ☞ FOMC 란 + 2021년 FOMC 일정 및 투표권자 (위원회 멤버)

| 구분 (단위: %) | 2021 | 2022 | 2023 | 2024 | 장기목표 | |

| GDP 성장률 (real GDP) | 5.9 (7.0) |

3.8 (3.3) |

2.5 (2.4) |

2.0 | 1.8 | |

| 실업률 (Unemployment rate) | 4.8 (4.5) |

3.8 (3.8) |

3.5 (3.5) |

3.5 | 4.0 | |

| 인플레이션 | 인플레이션 (PCE inflation) |

4.2 (3.4) |

2.2 (2.1) |

2.2 (2.2) |

2.1 | 2.0 |

| 근원 소비자 물가지수 (Core PCE inflation) |

3.7 (3.0) |

3.3 (2.1) |

2.2 (2.1) |

2.1 | ||

| 연방기금금리 (Federal funds rate) * 미국 은행간 자금거래에 적용되는 단기금리로 우리나라의 콜금리에 해당. ≒ 기준금리 |

0.1 (0.1) |

0.3 (0.1) |

1.0 (0.6) |

1.8 | 2.5 | |

※ 괄호안의 숫자는 지난 6월('21년 6월) 기준 전망치

번역 : Liah (waytoliah.com)

※ 원문의 의미를 훼손시키지 않는 범위 내에서 의역하였습니다. 오역은 댓글로 피드백 부탁드립니다.

Summary of Economic Projections

- For release at 2:00 p.m. EDT (September 22, 2021)

- Federal Reserve Board and Federal Open Market Committee release economic projections from the September 21-22 FOMC meeting

FOMC 경제 전망 발표

- 2021년 9월 22일 오후 2시 공개 (미국 동부 표준시)

- 연준과 FOMC는 9월 21~22일 FOMC 회의에서 경제 전망을 발표합니다.

경제 전망 요약

In conjunction with the Federal Open Market Committee (FOMC) meeting held on September 21–22, 2021, meeting participants submitted their projections of the most likely outcomes for real gross domestic product (GDP) growth, the unemployment rate, and inflation for each year from 2021 to 2024 and over the longer run. Each participant’s projections were based on information available at the time of the meeting, together with her or his assessment of appropriate monetary policy—including a path for the federal funds rate and its longer-run value—and assumptions about other factors likely to affect economic outcomes. The longer-run projections represent each participant’s assessment of the value to which each variable would be expected to converge, over time, under appropriate monetary policy and in the absence of further shocks to the economy. “Appropriate monetary policy” is defined as the future path of policy that each participant deems most likely to foster outcomes for economic activity and inflation that best satisfy his or her individual interpretation of the statutory mandate to promote maximum employment and price stability.

2021년 9월 21~22일까지 열린 연방공개시장위원회(FOMC) 회의에서, 위원회 멤버들은 2021년부터 2024년까지 그리고 장기적인 국내총생산(GDP) 성장률, 실업률, 인플레이션에 대한 전망을 공개했습니다. 각 멤버들은, 적절한 통화 정책 및 경제적 영향력 있는 요인들에 대해 회의 당시 이용할 수 있는 정보를 기반으로 예측치를 산정했습니다. 지표별 장기 전망은 적절한 통화 정책 하에서 추가적인 경제적 충격이 없다는 가정 하에 각 멤버들의 평가가 반영된 것입니다. FOMC 멤버들이 경제활동과 인플레이션에 대한 본인의 권한 내에서 해석한 것을 바탕으로, 완전 고용과 물가 안정 목표 달성 확률이 가장 높은 방향으로 "적정 통화 정책(Appropriate monetary policy)"이 정해질 것입니다.

Table 1. Economic projections of Federal Reserve Board members and Federal Reserve Bank presidents, under their individual assumptions of projected appropriate monetary policy, September 2021

표1. 연준(FRB) 이사회 멤버 및 연은 총재의 경제 전망, 적정 통화 정책下 개별 추정치 ('21년 9월)

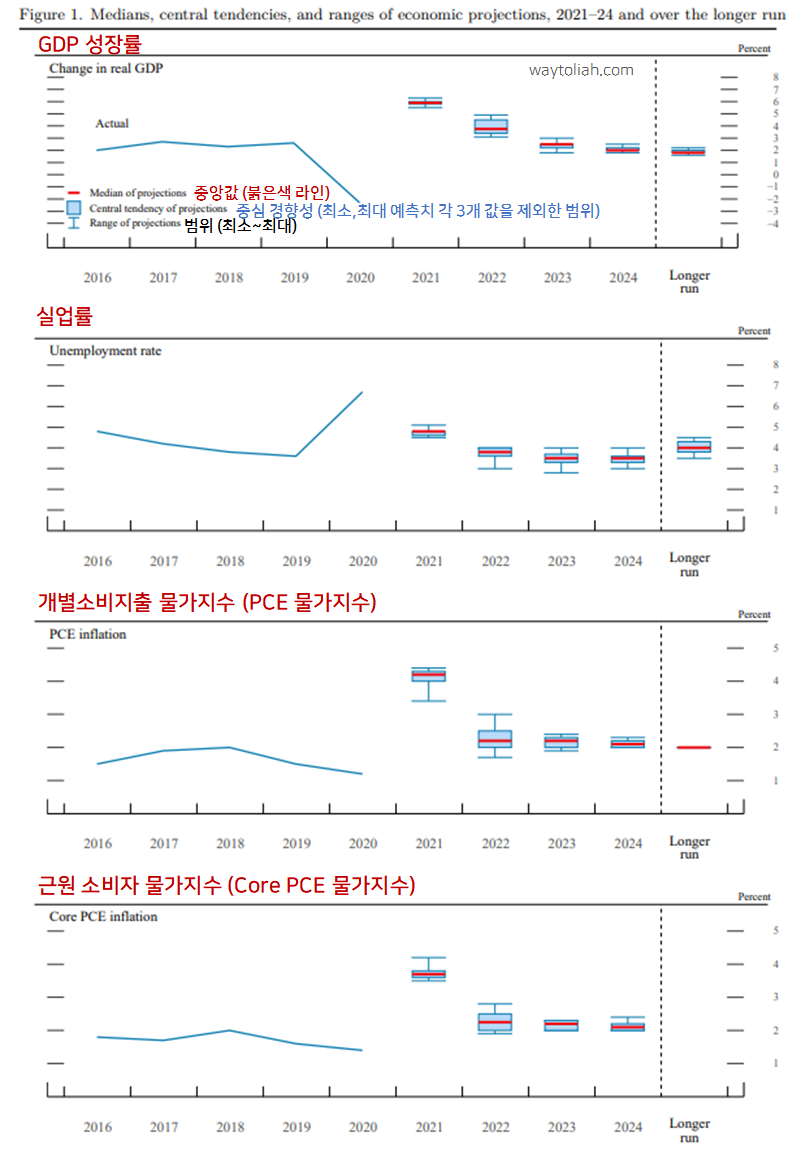

- 중앙값 (median)2 : 연도별 멤버들의 모든 예측치를 최저~최소치로 배열했을 때의 중간에 위치한 값. 예측값의 수가 짝수일 때는 두 중간 값의 평균으로 기재

- 중심 경향성 (central tendency)3 : 연도별 가장 낮은 예측치와 가장 높은 예측치 3개를 제외함

- 범위 (range)4 : 연도별 각 멤버의 예측치 중, 가장 낮은 예측치와 가장 높은 예측치가 포함됨

- 소비자 물가지수 (Core PCE inflation)5 : 소비자 물가지수에 대한 장기 전망 없음

Note: Projections of change in real gross domestic product (GDP) and projections for both measures of inflation are percent changes from the fourth quarter of the previous year to the fourth quarter of the year indicated. PCE inflation and core PCE inflation are the percentage rates of change in, respectively, the price index for personal consumption expenditures (PCE) and the price index for PCE excluding food and energy. Projections for the unemployment rate are for the average civilian unemployment rate in the fourth quarter of the year indicated. Each participant’s projections are based on his or her assessment of appropriate monetary policy. Longer-run projections represent each participant’s assessment of the rate to which each variable would be expected to converge under appropriate monetary policy and in the absence of further shocks to the economy. The projections for the federal funds rate are the value of the midpoint of the projected appropriate target range for the federal funds rate or the projected appropriate target level for the federal funds rate at the end of the specified calendar year or over the longer run. The June projections were made in conjunction with the meeting of the Federal Open Market Committee on June 15–16, 2021. One participant did not submit longer-run projections for the change in real GDP, the unemployment rate, or the federal funds rate in conjunction with the June 15–16, 2021, meeting, and one participant did not submit such projections in conjunction with the September 21–22, 2021, meeting.

참고: 실질 국내총생산(GDP) 성장률과 인플레이션, 이 두 전망치는 지난해 4분기부터 금년 4분기까지 퍼센트 변화입니다. 개인소비지출 물가지수(PCE inflation, 헤드라인 인플레이션)는 연준이 가장 주목하는 물가지표로, 개인소비지출의 물가지수(PCE, price index for personal consumption expenditure)의 변화율을 의미하고, 근원 소비자 물가지수(Core PCE inflation)는 식품과 에너지를 제외한 PCE 물가지수의 변화율입니다. 실업률 전망치는 올해 4분기 평균 민간 실업률에 대한 것입니다. 각 멤버들의 예상 수치는 적정 통화 정책기반 본인의 평가에 근거합니다. 장기 전망은 적정 통화 정책내에서 경제에 추가 충격이 없다는 가정 하에 예측한 값입니다. 연방 기금 금리(federal funds rate)에 대한 전망은 기간내 중간값, 각 연도별 또는 장기 전망 마지막 해의 연말 목표치입니다. 6월 전망은 지난 2021년 6월 15~16일에 열렸던 FOMC 회의 결과입니다. 멤버 중 한 명은 6월 FOMC 회의에서 실질 GDP, 실업률, 연방기금금리 변화에 대한 장기 전망을 제출하지 않았고, 9월 FOMC 회의에서도 한 명은 이를 제출하지 않았습니다.

Figure 1. Medians, central tendencies, and ranges of economic projections, 2021–24 and over the longer run

그림1. 2021~2024년 경제 전망 및 장기 전망의 중앙값, 중심경향성, 범위

Note: Definitions of variables and other explanations are in the notes to table 1. The data for the actual values of the variables are annual.

참고: 각 지표에 대한 설명은 표1의 Note를 참고하십시오. 데이터 중 실제값(2016~2020)은 연간 측정치 입니다.

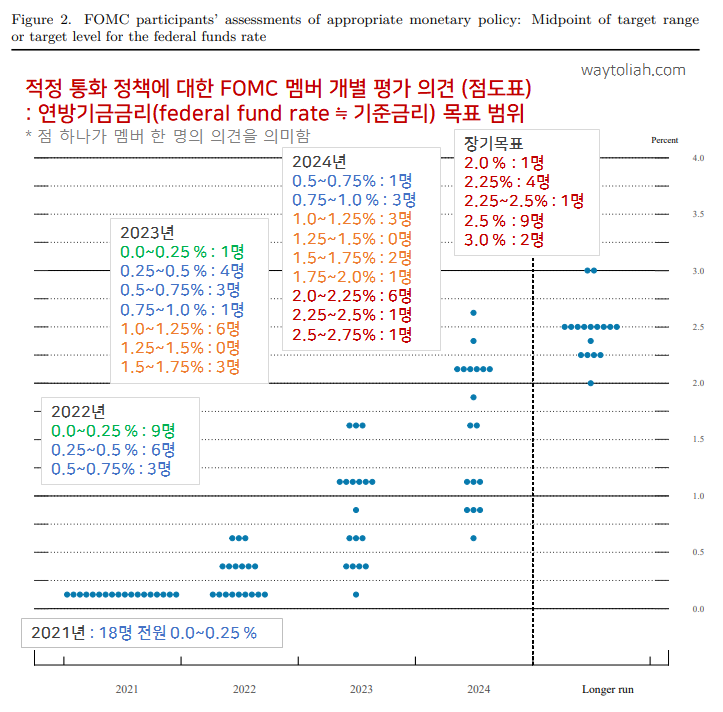

Figure 2. FOMC participants’ assessments of appropriate monetary policy: Midpoint of target range or target level for the federal funds rate

그림2. FOMC 멤버별 평가 의견 (점도표): 연방기금금리(federal fund rate ≒ 기준금리) 목표 범위

Note: Each shaded circle indicates the value (rounded to the nearest 1/8 percentage point) of an individual participant’s judgment of the midpoint of the appropriate target range for the federal funds rate or the appropriate target level for the federal funds rate at the end of the specified calendar year or over the longer run. One participant did not submit longer-run projections for the federal funds rate.

참고: 각 점은 특정 연도말 또는 기간내 적정 금리 목표 범위에 대한 각 FOMC 멤버의 개인 판단 값6을 나타냅니다. 멤버 중 한명은 장기전망치(Longer run)에 대한 의견을 제출하지 않았습니다.

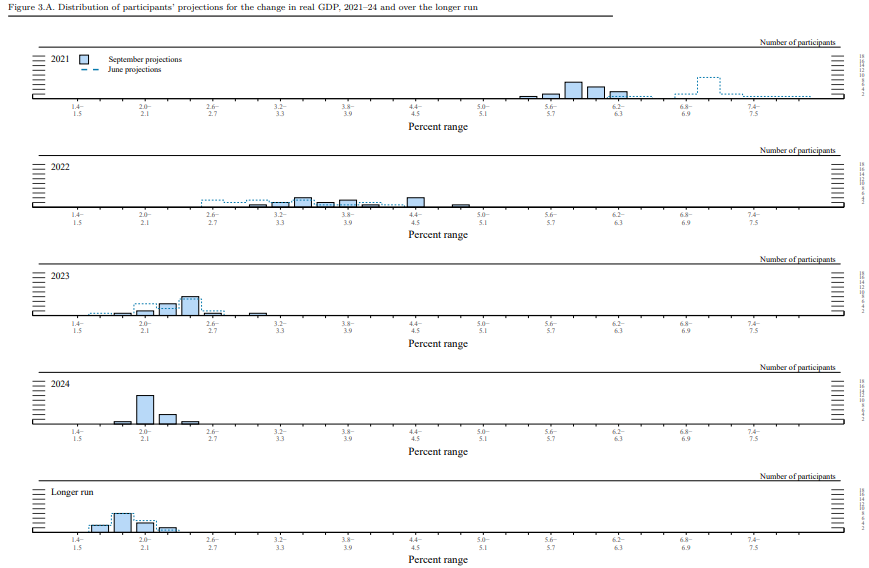

Figure 3.A. Distribution of participants’ projections for the change in real GDP, 2021–24 and over the longer run

그림 3-A. FOMC 멤버별 예측치(분포): 2021~2024년 실질 GDP 성장률 및 장기 전망

Figure 3.B. Distribution of participants’ projections for the unemployment rate, 2021–24 and over the longer run

그림 3-B. FOMC 멤버별 예측치(분포): 2021~2024년 실업률 및 장기 전망

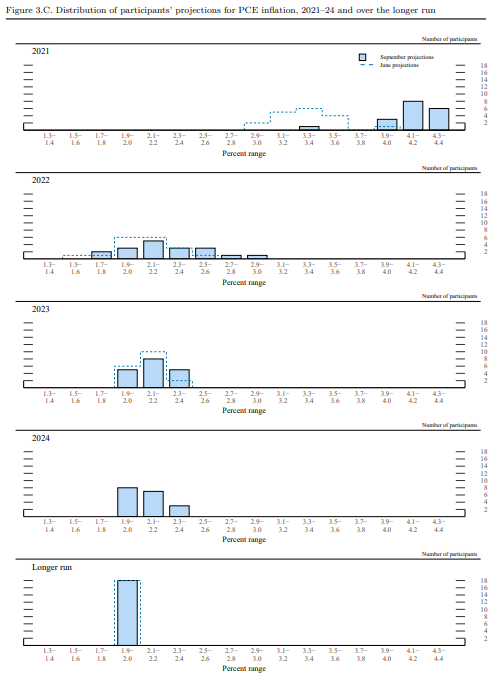

Figure 3.C. Distribution of participants’ projections for PCE inflation, 2021–24 and over the longer run

그림 3-C. FOMC 멤버별 예측치(분포): 2021~2024년 개인소비지출 물가지수(PCE inflation) 및 장기 전망

Figure 3.D. Distribution of participants’ projections for core PCE inflation, 2021–24 and over the longer run

그림 3-D. FOMC 멤버별 예측치(분포): 2021~2024년 근원 소비자 물가지수(Core PCE inflation) 및 장기 전망

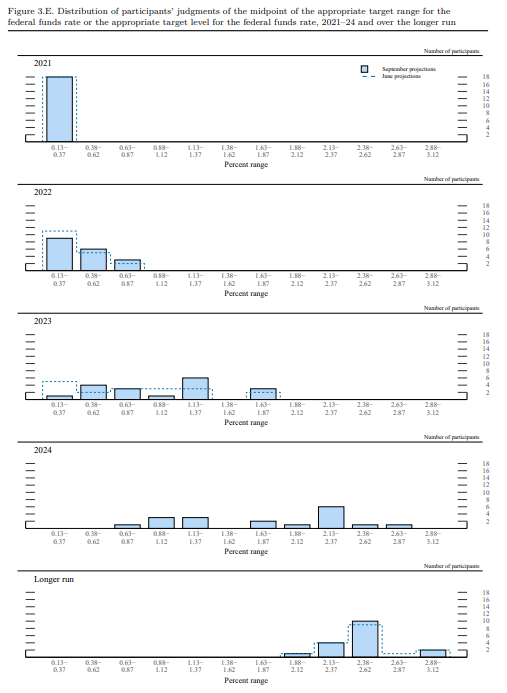

Figure 3.E. Distribution of participants’ judgments of the midpoint of the appropriate target range for the federal funds rate or the appropriate target level for the federal funds rate, 2021-24 and over the longer run

그림 3-E. FOMC 멤버별 판단 (분포): 2021~2024년 적정 연방기금금리(federal fund rate ≒ 기준금리)

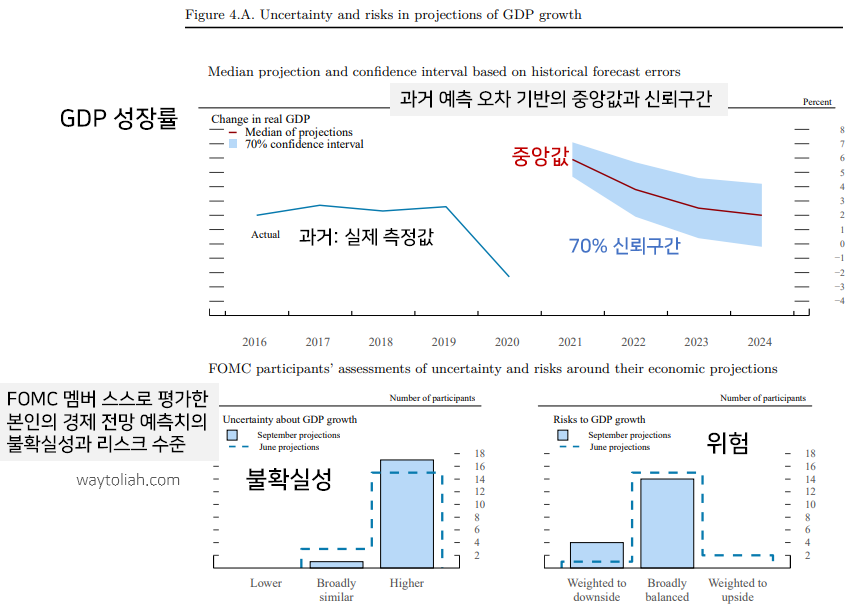

Figure 4.A. Uncertainty and risks in projections of GDP growth

그림4-A. GDP 성장률 예측의 불확실성과 위험

Note: The blue and red lines in the top panel show actual values and median projected values, respectively, of the percent change in real gross domestic product (GDP) from the fourth quarter of the previous year to the fourth quarter of the year indicated. The confidence interval around the median projected values is assumed to be symmetric and is based on root mean squared errors of various private and government forecasts made over the previous 20 years; more information about these data is available in table 2. Because current conditions may differ from those that prevailed, on average, over the previous 20 years, the width and shape of the confidence interval estimated on the basis of the historical forecast errors may not reflect FOMC participants’ current assessments of the uncertainty and risks around their projections; these current assessments are summarized in the lower panels. Generally speaking, participants who judge the uncertainty about their projections as “broadly similar” to the average levels of the past 20 years would view the width of the confidence interval shown in the historical fan chart as largely consistent with their assessments of the uncertainty about their projections. Likewise, participants who judge the risks to their projections as “broadly balanced” would view the confidence interval around their projections as approximately symmetric. For definitions of uncertainty and risks in economic projections, see the box “Forecast Uncertainty.”

참고: 상단 그림의 파란선은 전년도 4분기~해당연도 4분기까지 실질 국내총생산(GDP)의 퍼센트변화를 나타낸 실제값이고, 빨간선은 예측치의 중앙값입니다. 예측 중앙값 주변의 하늘색 영역은 신뢰구간으로 중앙값을 중심으로 대칭으로 가정했습니다. 신뢰구간은 지난 20년 간 정부 및 민간 예측의 평균제곱근오차(RMSE)를 기반으로 산정했습니다. 오차 구간에 대한 자세한 정보는 아래의 표2에서 확인할 수 있습니다. 지금의 상황은 지난 20년의 상황가 다를 수 있기 때문에, 과거 예측 오차를 기반으로 추정된 신뢰구간의 폭과 모양이 FOMC 멤버들의 현재 예측치/평가를 반영하지 않을 수 있음을 주의하십시오. 예측값에 대한 각 멤버들의 의견은 하단 그림을 참고하십시오. 일반적으로, 본인의 예측이 얼마나 불확실할 것인지를 지난 20년의 평균 수준과 "대체로 유사(broadly similar)"하다고 답변한 멤버는, 과거 차트의 신뢰구간의 폭과 이번 예측의 불확실성이 대체로 일치한다는 의견일 것입니다. 마찬가지로 본인의 예측에 대한 위험을 "대체로 균형잡힌(broadly balanced)"이라고 답한 멤버는 예측 주변의 신뢰 구간을 중앙값 기준으로 대칭으로 판단할 확률이 높습니다. 경제 전망의 불확실성과 위험에 대한 정의는 하단의 "예측 불확실성" 영역을 참조하십시오.

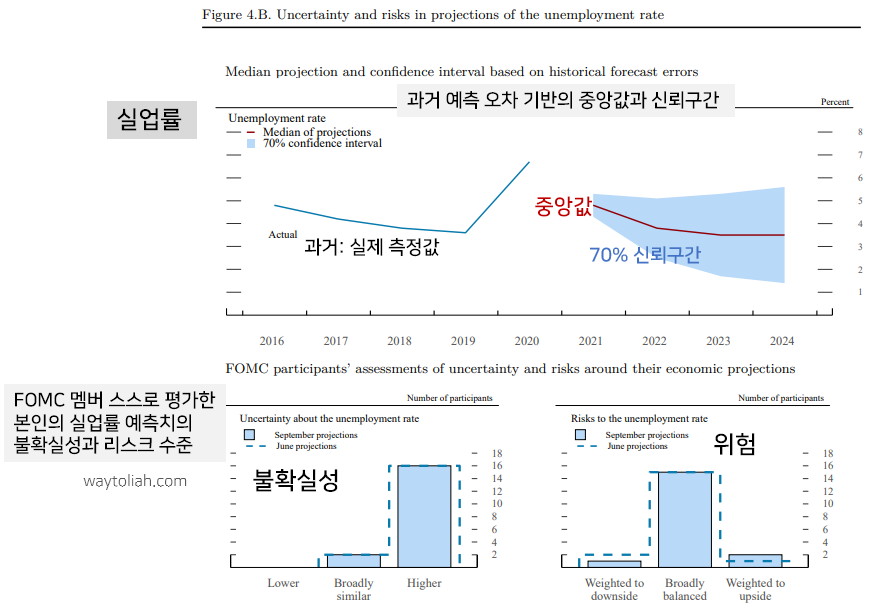

Figure 4.B. Uncertainty and risks in projections of unemployment rate

그림4-B. 실업률 예측의 불확실성과 위험

참고: 4-A 그림과 마찬가지로, 연도별 전년도 4분기~당해년도 4분기까지 평균 실업률을 나타냄.

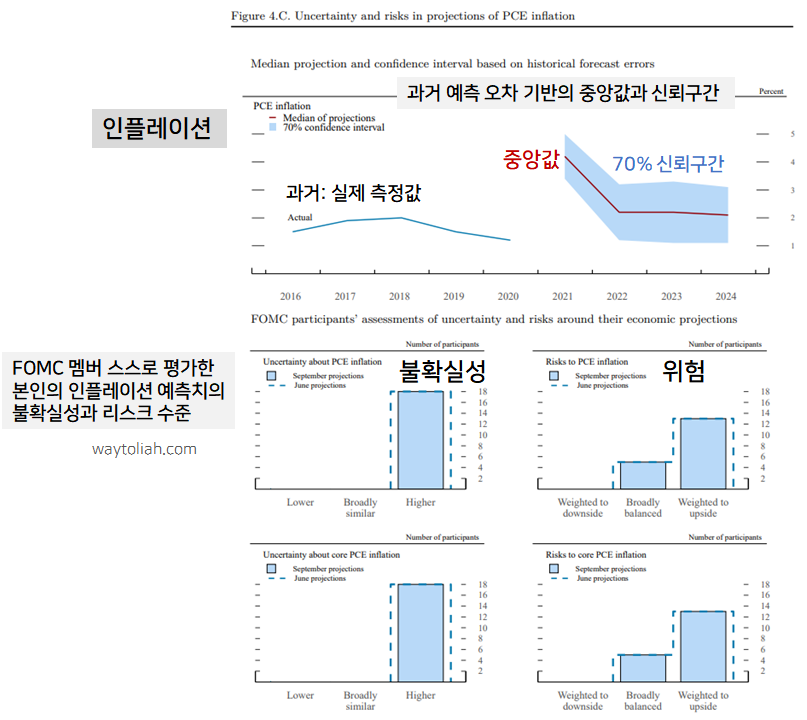

Figure 4.C. Uncertainty and risks in projections of PCE inflation

그림4-C. 인플레이션 (PCE inflation) 예측의 불확실성과 위험

참고: 4-A 그림과 마찬가지로, 연도별 전년도 4분기~당해년도 4분기까지 평균 물가지수 변화율을 나타냄.

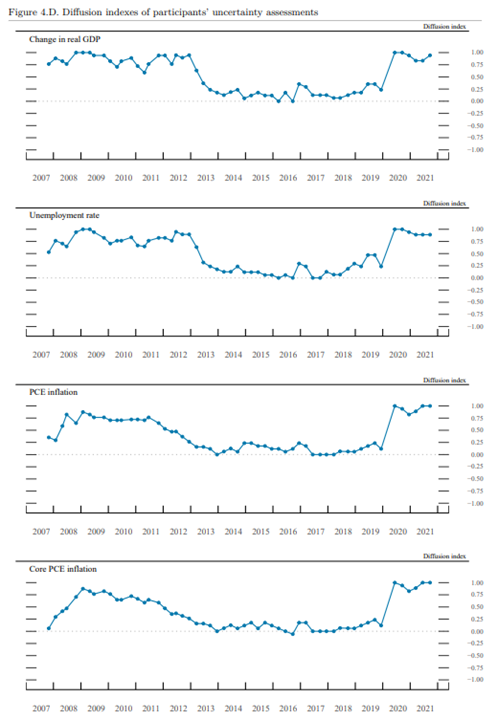

Figure 4.D. Diffusion indexes of participants’ uncertainty assessments

그림4-D. FOMC 멤버 스스로 답변한 불확실성 평가, 경기동향지수 (diffusion index, 디퓨전인덱스)

Note: For each SEP, participants provided responses to the question “Please indicate your judgment of the uncertainty attached to your projections relative to the levels of uncertainty over the past 20 years.” Each point in the diffusion indexes represents the number of participants who responded “Higher” minus the number who responded “Lower,” divided by the total number of participants. Figure excludes March 2020 when no projections were submitted.

참고: 매년 9월, FOMC 멤버들은 "지난 20년 동안 불확실성 수준과 귀하가 예측한 수치의 불확실성에 대해 판단하여 표시해주십시오"라는 질문에 매년 답변을 기재했습니다. 각 지표의 경기동향지수(diffusion index)는 "더 높음(Higher)"이라고 응답한 멤버수에서 "더 낮음(Lower)"이라고 응답한 멤버 수를 뺀 후, 전체 멤버 수로 나눈 값을 나타냅니다. "즉, ('더 높음' 응답자 수 - '더 낮음' 응답자수) ÷ 전체 멤버 수". 예측치가 없었던 2020년 3월은 제외되었습니다.

Figure 4.E. Diffusion indexes of participants’ risk weightings

그림4-E. FOMC 멤버 스스로 답변한 리스크 척도, 경기동향지수(Diffusion index, DI)

참고: 4-D 그림과 마찬가지로, 지난 20년 동안 FOMC 멤버 답변 기반으로 DI 산정하였고 예측치가 없는 2020년 3월은 제외함. "('위험 상승에 가중치 부여' 응답자 수 - '위험 하향에 가중치 부여' 응답자수) ÷ 전체 멤버 수"

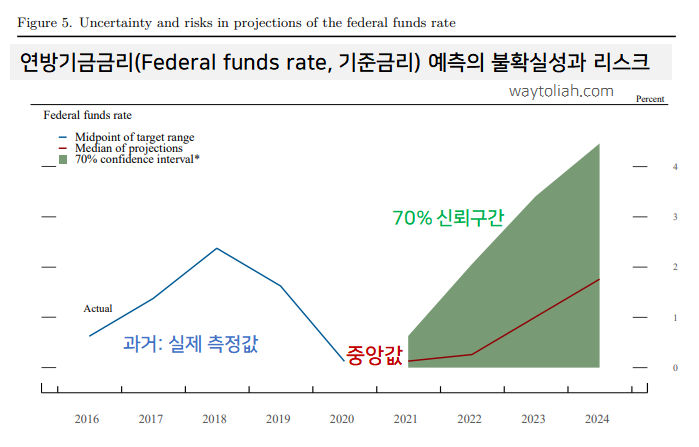

Figure 5. Uncertainty and risks in projections of the federal funds rate

그림5. 연방기금금리(federal funds rate ≒ 기준금리) 예측의 불확실성과 위험

Note: The blue and red lines are based on actual values and median projected values, respectively, of the Committee’s target for the federal funds rate at the end of the year indicated. The actual values are the midpoint of the target range; the median projected values are based on either the midpoint of the target range or the target level. The confidence interval around the median projected values is based on root mean squared errors of various private and government forecasts made over the previous 20 years. The confidence interval is not strictly consistent with the projections for the federal funds rate, primarily because these projections are not forecasts of the likeliest outcomes for the federal funds rate, but rather projections of participants’ individual assessments of appropriate monetary policy. Still, historical forecast errors provide a broad sense of the uncertainty around the future path of the federal funds rate generated by the uncertainty about the macroeconomic variables as well as additional adjustments to monetary policy that may be appropriate to onset the effects of shocks to the economy. The confidence interval is assumed to be symmetric except when it is truncated at zero - the bottom of the lowest target range for the federal funds rate that has been adopted in the past by the Committee. This truncation would not be intended to indicate the likelihood of the use of negative interest rates to provide additional monetary policy accommodation if doing so was judged appropriate. In such situations, the Committee could also employ other tools, including forward guidance and large-scale asset purchases, to provide additional ccommodation. Because current conditions may differ from those that prevailed, on average, over the previous 20 years, the width and shape of the confidence interval estimated on the basis of the historical forecast errors may not reflect FOMC participants’ current assessments of the uncertainty and risks around their projections.

* The confidence interval is derived from forecasts of the average level of short-term interest rates in the fourth quarter of the year indicated; more information about these data is available in table 2. The shaded area encompasses less than a 70 percent confidence interval if the confidence interval has been truncated at zero.

참고: 파란선과 해당 연도 말 연방기금금리(이하 FFR)에 대한 연준의 목표치 실제값이고, 빨간선은 예측치 중앙값입니다. 실제값은 기간내 중간 지점의 값이고, 예측치의 중앙값도 기간내 중간지점 목표 수준을 기준으로 했습니다. 중앙값 주변의 신뢰 구간은 지난 20년간 예측 대비 실제값의 평균제곱근오차(RMSE)를 기반으로 합니다. 신뢰 구간은 연방기금금리에 대한 예측치와 정확하게 일치하는 것은 아닙니다. 다만 과거 예측 오차는 거시경제 지표에 대한 불확실성과 경제 충격의 영향을 파악하여, 적정 통화 정책 기반의 연방기금금리 조정으로 인한 미래의 불확실성에 대해 대략적으로 파악할 수 있습니다. 녹색의 신뢰 구간은 연준이 과거에 운용했던 금리의 최저치인 0에서 잘린 경우를 제외하고는 대칭이라고 가정합니다. 0에서 잘린 것은 통화 정책의 추가 조정을 위해 마이너스 금리를 사용할 수 있다는 것을 의미하는 것은 아닙니다. 필요한 경우 연준은 대규모 자산매입(양적완화)등을 포함한 다른 수단을 활용할 수도 있습니다. 현재 상황은 평균적으로 지난 20년 동안 지배적이었던 상황과 다를 수 있기 때문에 과거 예측 오차를 기반으로 추정된 신뢰 구간의 폭과 모양이 현재 FOMC 멤버의 예측치 평가를 반영하지 않을 수도 있습니다.

* 신뢰 구간은 해당 연도 4분기 단기 금리 평균 수준 기반으로 측정되었습니다. 신뢰구간/예측오차 범위에 대한 자세한 정보는 표2에서 확인할 수 있습니다. 신뢰 구간이 0에서 잘린 경우 녹색구간이 70% 범위가 아닐 수도 있습니다.

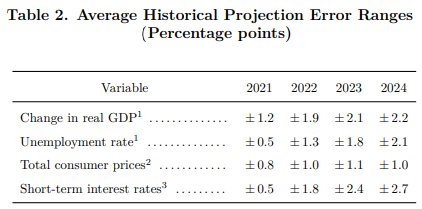

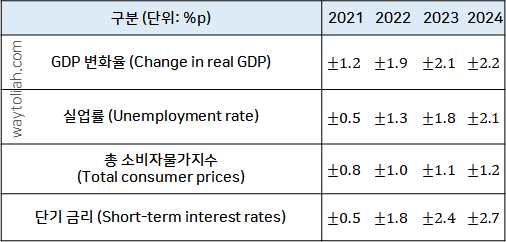

Table 2. Average Historical Projection Error Ranges (Percentage points)

표2. 예측 오차 범위, 과거 평균 (단위: %p, 퍼센트 포인트)

- 지표별 정의는 표 1의 주석(Note)을 참고하십시오.7

- 물가지수 관련: 예측치는 전년도 4분기~금년 4분기 변화율에 대한 전망을 기반으로 했고, 실제/측정값은 정부 및 민간 경제 예측에서 가장 널리 사용되는 소비자 물가지수(CPI, consumer price index)를 사용했습니다.8

- 금리 관련: 예측치는 연준의 연방기금금리(federal fund rate) 예측치 이며, 실제/측정값은 3개월 국채(재무부 채권) 금리입니다. 전망치(예측비 실적) 오류 계산에는 4분기의 평균으로 계산했습니다.9

Note: Error ranges shown are measured as plus or minus the root mean squared error of projections for 2001 through 2020 that were released in the fall by various private and government forecasters. As described in the box “Forecast Uncertainty,” under certain assumptions, there is about a 70 percent probability that actual outcomes for real GDP, unemployment, consumer prices, and the federal funds rate will be in ranges implied by the average size of projection errors made in the past. For more information, see David Reifschneider and Peter Tulip (2017), “Gauging the Uncertainty of the Economic Outlook Using Historical Forecasting Errors: The Federal Reserve’s Approach,” Finance and Economics Discussion Series 2017~2020 (Washington: Board of Governors of the Federal Reserve System, February), dx.doi.org/10.17016/FEDS.2017.020

참고: 기재된 오차 범위는 2001년~2020년까지 가을에 발표된 다양한 정부 및 민간 예측을 기반으로 평균 제곱근 오차(RMSE; root mean squared error)로 측정된 것입니다. 하단의 "예측 불확실성(Forecast Uncertainty)" 영역에서 설명된 바와 같이, 실질 GDP 성장률, 실업률, 소비자 물가 및 연방기금금리에 대한 실제 결과가 예측 오차의 평균 범위에 포함될 확률은 70% 수준입니다. 자세한 내용은 데이비드 라이프슈나이더(David Reifschneider), 피터 튤립(Peter Tulip)이 발표한 금융 및 경제 토론 시리즈 2017-020, "과거 예측 오류 기반 경제 전망의 불확실성 측정: 연준 이사회 접근법" 자료를 참조하십시오. 링크

Forecast Uncertainty

예측 불확실성

The economic projections provided by the members of the Board of Governors and the presidents of the Federal Reserve Banks inform discussions of monetary policy among policymakers and can aid public understanding of the basis for policy actions. Considerable uncertainty attends these projections, however. The economic and statistical models and relationships used to help produce economic forecasts are necessarily imperfect descriptions of the real world, and the future path of the economy can be affected by myriad unforeseen developments and events. Thus, in setting the stance of monetary policy, participants consider not only what appears to be the most likely economic outcome as embodied in their projections, but also the range of alternative possibilities, the likelihood of their occurring, and the potential costs to the economy should they occur.

연준 위원회 멤버들과 각 지역 연은 총재들에 의해 제공되는 경제 전망은 통화 정책에 대한 방향을 알리고 정책 수립의 기초가 되는 것에 대한 국민들의 이해를 도울 수 있습니다. 그러나 예측에는 상당한 불확실성이 수반됩니다. 경제 전망을 도출하는데 사용되는 경제적, 통계적 모델은 현실 세계와 완전히 동일하지 않으며, 경제 전망은 예기치 못한 무수한 요인에 영향을 받을 수 있습니다. 따라서 통화 정책의 입장을 정할 때 멤버들은, 그들의 예측치를 구체화하여 가장 신뢰할 만한 경제적 결과를 내는 것 뿐만 아니라, 불확실성의 범위, 발생 가능성 및 경제적 영향에 대한 잠재적 비용도 고려합니다.

Table 2 summarizes the average historical accuracy of a range of forecasts, including those reported in past Monetary Policy Reports and those prepared by the Federal Reserve Board's staff in advance of meetings of the Federal Open Market Committee (FOMC). The projection error ranges shown in the table illustrate the considerable uncertainty associated with economic forecasts. For example, suppose a participant projects that real gross domestic product (GDP) and total consumer prices will rise steadily at annual rates of, respectively, 3 percent and 2 percent. If the uncertainty attending those projections is similar to that experienced in the past and the risks around the projections are broadly balanced, the numbers reported in table 2 would imply a probability of about 70 percent that actual GDP would expand within a range of 1.8 to 4.2 percent in the current year, 1.1 to 4.9 percent in the second year, 0.9 to 5.1 percent in the third year, and 0.8 to 5.2 percent in the fourth year. The corresponding 70 percent confidence intervals for overall inflation would be 1.2 to 2.8 percent in the current year, 1.0 to 3.0 percent in the second year, 0.9 to 3.1 percent in the third year, and 1.0 to 3.0 percent in the fourth year. Figures 4.A through 4.C illustrate these confidence bounds in "fan charts" that are symmetric and centered on the medians of FOMC participants' projections for GDP growth, the unemployment rate, and inflation. However, in some instances, the risks around the projections may not be symmetric. In particular, the unemployment rate cannot be negative; furthermore, the risks around a particular projection might be tilted to either the upside or the downside, in which case the corresponding fan chart would be asymmetrically positioned around the median projection.

표2는 FOMC에 앞서 공개되는 연준 이사회(FRB)의 통화정책 보고서와 연방공개시장위원회(FOMC) 회의에서 작성된 자료를 포함하여, 과거의 예측 정확도 평균을 요약한 것입니다. 표에 기재된 예측 오차 범위를 참고하면, 경제 예측이 상당히 불확실성을 가짐을 파악할 수 있습니다. 예를들어, GDP 성장률과 총 소비자물가지수가 각각 연 3%와 2% 비율로 꾸준히 상승할 것이라고 가정해보겠습니다. 이러한 예측에 수반되는 불확실성이 과거에 경험했던 것과 비슷하고 예측과 관련된 리스크가 광범위하게 나타난다면, 표2에 기재된 수치는 실질 GDP가 올해 1.8~4.2%, 차년에는 1.1~4.9% 범위 내에 있을 확률을 약 70%로 나타낼 것입니다. (3년차에는 0.9~5.1%, 4년차에는 0.8~5.2%) 전체 물가상승률의 70% 신뢰구간은 올해 1.2~2.8%, 내년 1.0~3.0%, 3년후(2023년) 0.9~3.1%, 4년후(2024년) 1.0~3.0% 입니다. 그림 4.A~4.C까지는 FOMC 멤버들의 GDP성장률, 실업률 및 인플레이션에 대한 예측치의 신뢰 구간이 대칭을 나타내는데, "팬 차트(fan charts)"를 보면 이 신뢰구간의 한계를 나타냅니다. 그러나 예측 관련 리스크는 대칭이 아닐 수 있습니다. 특히 실업률은 부정적일 수 없습니다; 더욱이 특정 예측 관련 리스크는 위나 아래로 기울어질 수 있으며, 이 경우 해당 팬차트는 중앙값 기반으로 비대칭적으로 나타날 수 있습니다.

Because current conditions may differ from those that prevailed, on average, over history, participants provide judgments as to whether the uncertainty attached to their projections of each economic variable is greater than, smaller than, or broadly similar to typical levels of forecast uncertainty seen in the past 20 years, as presented in table 2 and reflected in the widths of the confidence intervals shown in the top panels of figures 4.A through 4.C. Participants' current assessments of the uncertainty surrounding their projections are summarized in the bottom-left panels of those figures. Participants also provide judgments as to whether the risks to their projections are weighted to the upside, are weighted to the downside, or are broadly balanced. That is, while the symmetric historical fan charts shown in the top panels of figures 4.A through 4.C imply that the risks to participants' projections are balanced, participants may judge that there is a greater risk that a given variable will be above rather than below their projections. These judgments are summarized in the lower-right panels of figures 4.A through 4.C.

현재 상황은 과거의 평균적인 상황과 다를 수 있기 때문에, 멤버들은 각 경제 지표의 예측과 더불어 본인이 예측한 것에 대해 과거 20년의 불확실성 수준보다 크거나 작은지, 위험 수준이 유사한지 광범위한지에 대한 판단 참고치를 제공합니다. 이는 표2를 통해 알 수 있고, 4.A~4.C의 그림 중 윗쪽 차트에도 반영되어 있습니다. 멤버들의 전망을 둘러싼 불확실성에 대한 현재 평가는, 각 그림의 좌측 하단 차트를 참고하십시오. 멤버들은 또한 예측에 대한 위험이 더 클지, 적을지 또는 광범위하게 균형적일지에 대한 판단을 제공하며, 이는 그림의 우측 하단 차트를 참고하십시오.

As with real activity and inflation, the outlook for the future path of the federal funds rate is subject to considerable uncertainty. This uncertainty arises primarily because each participant's assessment of the appropriate stance of monetary policy depends importantly on the evolution of real activity and inflation over time. If economic conditions evolve in an unexpected manner, then assessments of the appropriate setting of the federal funds rate would change from that point forward. The final line in table 2 shows the error ranges for forecasts of short-term interest rates. They suggest that the historical confidence intervals associated with projections of the federal funds rate are quite wide. It should be noted, however, that these confidence intervals are not strictly consistent with the projections for the federal funds rate, as these projections are not forecasts of the most likely quarterly outcomes but rather are projections of participants' individual assessments of appropriate monetary policy and are on an end-of-year basis. However, the forecast errors should provide a sense of the uncertainty around the future path of the federal funds rate generated by the uncertainty about the macroeconomic variables as well as additional adjustments to monetary policy that would be appropriate to offset the effects of shocks to the economy.

실제 경제활동 및 인플레이션과 마찬가지로 연방기금금리에 대한 전망도 불확실성을 내포하고 있습니다. 이러한 불확실성은 적정 통화 정책의 입장을 정할 때, 실질 경제활동과 인플레이션 변화에 따라 결정되기 때문에 발생합니.다 경제 상황이 예기치 않은 방향으로 흘러갈 경우, 기준금리에 대한 적절성 평가는 해당 시점부터 바뀔 수 있기 때문입니다. 표2의 마지막 줄은 단기금리 예측에 대한 오차 범위를 나타냅니다. 연방기금금리 예측과 관련된 과거 신뢰 구간이 상당히 큰 것을 알 수 있습니다. 그러나 이 신뢰구간은 기준금리전망과 일치하지 않음을 주의해야 합니다. 이러한 전망은 멤버들의 적정 통화 정책에 대한 개별 평가를 기반으로한 예측이며 연말을 기준으로 하기 때문입니다. 다만 과거 예측 오차는 거시경제 지표에 대한 불확실성과 경제 충격의 영향을 파악하여, 적정 통화 정책 기반의 연방기금금리 조정으로 인한 미래의 불확실성에 대해 대략적으로 파악할 수 있습니다.

If at some point in the future the confidence interval around the federal funds rate were to extend below zero, it would be truncated at zero for purposes of the fan chart shown in figure 5; zero is the bottom of the lowest target range for the federal funds rate that has been adopted by the Committee in the past. This approach to the construction of the federal funds rate fan chart would be merely a convention; it would not have any implications for possible future policy decisions regarding the use of negative interest rates to provide additional monetary policy accommodation if doing so were appropriate. In such situations, the Committee could also employ other tools, including forward guidance and asset purchases, to provide additional accommodation.

미래 특정 시점에, 기준금리의 신뢰 구간이 0 이하로 넓어질 경우, 그림 5에 나타난 팬차트의 목적에 따라 0에서 잘릴 것입니다. 0(제로금리)는 과거 연준이 정한 기준금리의 최저 마지노선입니다. 이 팬차트 관련 표현 방식은 일반적인 것이며, 추가 통화 정책 수립 시, 향후 마이너스 금리가 될 수도 있다는 데에는 영향을 미치지 않습니다. 만약 그런 상황이 오면 연준은 선제적 자산매입(양적완화) 등을 포함한 다른 수단을 활용할 수도 있습니다.

While figures 4.A through 4.C provide information on the uncertainty around the economic projections, figure 1 provides information on the range of views across FOMC participants. A comparison of figure 1 with figures 4.A through 4.C shows that the dispersion of the projections across participants is much smaller than the average forecast errors over the past 20 years.

FOMC 멤버들의 그림1에 대한 의견에 대한 범위를 그림 4.A~4.C로 경제 전망의 불확실성에 대한 정보를 제공합니다. 그림1과 그림4.A~4.C를 비교해보면 멤버들의 예측치 분포가 지난 20년간 예측 오차 평균치보다 훨씬 작은 것을 알 수 있습니다.

번역 : Liah (waytoliah.com)

※ 원문의 의미를 훼손시키지 않는 범위 내에서 의역하였습니다. 오역은 댓글로 피드백 부탁드립니다.

[관련글] 9월 FOMC 성명서 번역/요약 ☞ 9월 연준 FOMC 성명서 전문 번역 및 요약 (2021-09-22)

[관련글] FOMC란, 2021년 일정 및 투표권자 ☞ FOMC 란 + 2021년 FOMC 일정 및 투표권자 (위원회 멤버)

- 9명 [본문으로]

- For each period, the median is the middle projection when the projections are arranged from lowest to highest. When the number of projections is even, the median is the average of the two middle projections. [본문으로]

- The central tendency excludes the three highest and three lowest projections for each variable in each year. [본문으로]

- The range for a variable in a given year includes all participants’ projections, from lowest to highest, for that variable in that year. [본문으로]

- Longer-run projections for core PCE inflation are not collected. [본문으로]

- 1/8 비율로 가장 가까운 값에 반올림함 [본문으로]

- Definitions of variables are in the general note to table 1 [본문으로]

- Measure is the overall consumer price index, the price measure that has been most widely used in government and private economic forecasts. Projections are percent changes on a fourth quarter to fourth quarter basis. [본문으로]

- For Federal Reserve staff forecasts, measure is the federal funds rate. For other forecasts, measure is the rate on 3-month Treasury bills. Projection errors are calculated using average levels, in percent, in the fourth quarter. [본문으로]

'Financial Story > 글로벌 경제' 카테고리의 다른 글

| 11월 연준 FOMC 성명서 전문 번역 및 요약 (2021-11-03) (1) | 2021.11.08 |

|---|---|

| 10월 연준 베이지북 번역 및 요약 (2021-10-20) (0) | 2021.10.24 |

| 9월 연준 FOMC 성명서 전문 번역 및 요약 (2021-09-22) (0) | 2021.09.23 |

| 7월 연준 FOMC 성명서 전문 번역 및 요약 (2021-07-28) (0) | 2021.09.14 |

| 'CBDC(Fed 디지털화폐)가 정답일까?', 월러 연준이사 연설 전문 번역 및 요약 (2021-08-05) (0) | 2021.09.13 |